Ausgangslage – AfA-Satz für Neubauten

Mit der Verabschiedung des Jahressteuergesetzes 2022 im Dezember 2022 wurde der Afa-Satz für Wohngebäude im Privat- oder Betriebsvermögen mit Fertigstellungsdatum nach dem 31.12.2022 von 2% auf 3 % (§ 7 Abs. 4 Nr. 2a EStG) angehoben. Dies entspricht einer gesetzlich typisierten Abschreibungsdauer von 33,33 Jahren.

Degressive Abschreibung – Formel

Bei der degressiven AfA wird der jährliche Abschreibungsbetrag als fester Prozentsatz des Buchwertes des Vorjahres berechnet:

Abschreibungsbetrag = Abschreibungssatz x Buchwert des Vorjahres

Eine Immobilie wird ab Januar 2024 erbaut und soll anschließend vermietet werden. Die anteiligen Kosten, die auf das Gebäude entfallen, betragen in dem Beispiel 500.000 €. Im ersten Jahr kann der Eigentümer 6% von 500.000 € abschreiben, das entspricht 30.000€. Im zweiten Jahr sind es dann 6% von 470.000€ (Restbuchwert), das entspricht 28.200 € und so weiter. Im Jahr 10 beläuft sich der Abschreibungsbetrag noch auf 17.190 €. Zum Vergleich: Bei Anwendung der linearen AfA wäre der jährliche Abschreibungsbetrag gleichbleibend bei 15.000 €.

Kombination aus degressiver und linear Abschreibung

Da bei der degressiven AfA immer nur ein fester Prozentsatz des Restbuchwertes abgeschrieben wird, kann das Gebäude mittels degressiver AfA nicht komplett abschrieben werden, der Restbuchwert würde sich asymptotisch dem Nullwert annähern. Daher sieht der Gesetzgeber die Möglichkeit vor, von der degressiven Abschreibung auf die lineare Abschreibung zu wechseln. Umgekehrt ist es allerdings nicht möglich, von linearer zu degressiver Abschreibung zu wechseln. Der Wechsel zur lineareren Abschreibung des Restwertes macht in der Praxis ab dem Jahr Sinn, in dem der lineare Abschreibungsbetrag des Restbuchwertes höher ist als der degressive Abschreibungsbetrag.

Degressive Abschreibung mit Wechsel zu linearer Abschreibung – Beispiel

Im Folgenden wird das weiter oben eingeführte Beispiel aufgegriffen und die jährliche Abschreibung berechnet. Die folgenden Parameter dienen als Input:

- Gebäudeanschaffungskosten: 500.000 €

- Typisierte Nutzungsdauer von 33,33 Jahren (entspricht einem lineare AfA-Satz von 3%)

- AfA-Satz (degressiv) von 6%

- Baubeginn und Fertigstellung im Januar 2024

Wechsel zur linearen Abschreibung – Berechnung

In der oben aufgeführten Abschreibungstabelle wird der Wechsel von degressiver zu linearer Abschreibung im Jahr 18 der Nutzung vollzogen. Warum ist das optimal? Zur Beantwortung der Frage muss die Berechnung der linearen Abschreibung verdeutlicht werden:

Abschreibungsbetrag = Restbuchwert des Vorjahres /Restnutzungsdauer zum Ende des Vorjahres

- Restbuchwert des Vorjahres (Abschlussbilanz) = 174.640€. Der Restbuchwert kann der obigen Tabelle entnommen werden und entspricht dem Anschaffungswert verringert um die kumulierte Abschreibung zum jeweiligen Zeitpunkt.

- Restnutzungsdauer = 33,33-17= 16,33 Jahre. Die Restnutzungsdauer berechnet sich als Gesamtnutzungsdauer verringert um das Alter zum Ende des Vorjahres.

Abschreibungsbetrag (linear) Jahr 18= 174.640 € / 16,33 Jahre = 10.694 €

Hingegen würde der degressive Abschreibungsbetrag für Jahr 18 eine geringere Abschreibung bedingen:

Abschreibungsbetrag (degressiv)Jahr 18 = 6% x 174.640 € = 10.478 €

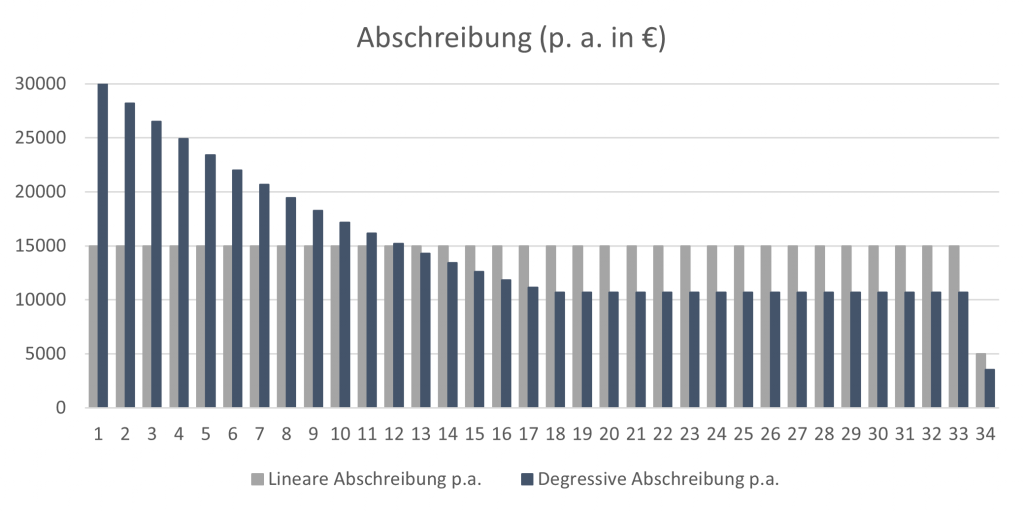

Die konkreten Abschreibungsbeträge verdeutlichen, dass die lineare Abschreibung ab Jahr 18 vorteilhaft ist. In Jahr 17 ist der degressive Abschreibungsbetrag von 11.147 € gegenüber dem anzusetzenden linearen Abschreibungsbetrag (bei Wechsel in Jahr 17) von 10.718 € hingegen noch höher. In den folgenden Grafiken werden die erläuterten Berechnungen für die gesamte Abschreibungsdauer grafisch verdeutlicht. Es wird jeweils die degressive Abschreibung mit einem AfA-Satz von 6% (Wachstumschancengesetz) mit der linearen Abschreibung (AfA-Satz von 3%) verglichen.

- Die degressive Abschreibung gilt ausschließlich für neu gebaute bzw. neu erworbene Wohngebäude und Wohnungen ab dem Effizienzstandard 55.

- Der Baubeginn des Wohngebäudes muss zwischen dem 1. Oktober 2023 und dem 30. September 2029 liegen.

- Beim Erwerb einer Immobilie durch den Steuerpflichtigen muss der Vertrag zwischen dem 1. Oktober 2023 und dem 30. September 2029 rechtswirksam geschlossen und wirtschaftlich übergegangen sein (Nutzen & Lasten). Beim Erwerb einer Immobilie von einem Bauträger gilt grundsätzlich, dass der Erwerb der Immobilie im Jahr der Fertigstellung erfolgen muss.

- Fertigstellung und Erlangung der wirtschaftlichen Verfügungsmacht müssen also unbedingt im gleichen Kalenderjahr liegen! Sollte das Gebäude zum Beispiel im Jahr 2024 fertiggestellt worden sein und der Erwerb durch den Steuerpflichtigen vom Bauträger erst im Jahr 2025 erfolgen, gibt es keine Möglichkeit zur degressiven Abschreibung für den Erwerber. Ein Gebäude gilt dann als fertiggestellt, wenn es entsprechend seiner Zweckbestimmung genutzt werden kann.

- Es gibt keine Baukostenobergrenzen.

- Bei der Herstellung gilt die nach den jeweiligen landesrechtlichen Vorschriften einzureichende Baubeginnsanzeige als Baubeginn.

- Im Jahr der Anschaffung oder Herstellung erfolgt die Abschreibung zeitanteilig.

Die Einführung der Möglichkeit der degressiven Abschreibung soll Anreize für Investoren schaffen, in den Wohnungsbau zu investieren. Doch wie groß ist der Vorteil wirklich? Zur Beantwortung der Frage haben wir die lineare und degressive Abschreibung miteinander verglichen. Das Ergebnis vorab: Wird ein Grenzsteuersatz von 42% sowie eine Eigenkapitalrendite von 15% unterstellt, kann der Vorteil über 100.000€ betragen. Doch der Reihe nach: Zur Verdeutlichung wollen wir 2 Fälle unterscheiden:

Fall 1: Der Steuerpflichtige kauft im Jahr 2024 eine im gleichen Jahr fertiggestellte Immobilie mit Baubeginn nach dem 30.9.2023. Die Immobilie wird für den Bestand gekauft, sprich über die gesamte Abschreibungsdauer gehalten und nicht verkauft. Unabhängig davon, ob sich der Steuerpflichtige für die lineare oder degressive AfA entscheidet, nach 33,33 Jahren ist die Immobilie abgeschrieben. Der Unterschiedsbetrag der kumulierten Steuerersparnis zwischen degressiver und linearer Abschreibung ist also nach 33,33 Jahren gleich Null (sofern der Steuersatz des Steuerpflichtigen konstant bleibt). Allerdings hätte der Steuerpflichtige durch die höheren Abschreibungen bei Beanspruchung der degressiven Abschreibung früher Liquidität zur Verfügung, die dem Steuerpflichtigen wiederum für neue Investitionen zur Verfügung steht. Die Erträge aus diesen zusätzlichen Investitionen sind in diesem Fall der zusätzliche Gewinn für den Steuerpflichtigen. Sofern angenommen wird, dass der Steuerpflichtige die früher zur Verfügung stehende Liquidität in Projekte mit 15% Eigenkapitalrendite investiert, könnten zusätzliche Erträge i.H. von ca. 103.800 € erzielt werden. Bei 10% Eigenkapitalrendite wären es noch 69.200 €, bei 5% Eigenkapitalrendite immerhin noch 34.600 €.

Fall 2: Der Steuerpflichtige kauft eine neue Immobilie, für die die degressive AfA nutzbar ist und verkauft diese nach 10 Jahren steuerfrei. Hier addieren sich für den Steuerpflichtigen zwei Effekte bei Nutzung der degressiven AfA: Einerseits die weiter oben bereits betrachte höhere Abschreibung, die zu einer Steuerersparnis von 33.891 € führt; andererseits die früher zur Verfügung stehende Liquidität und die daraus resultierenden potenziellen Reinvestitions-Erträge von 11.777 €. Addiert führen beide Effekte zu einem Gesamtvorteil gegenüber der linearen Abschreibung von 45.668 €

Zusammenfassend kann festgestellt werden, dass bei Nutzung der degressiven AfA in vielen Fällen erhebliche Steuerersparnisse aufgrund erhöhter Abschreibung sowie Mehrerträge aufgrund von Reinvestitionen der freien Liquidität realisiert werden können. Gegen die degressive AfA sprechen der höhere buchhalterische und steuerliche Aufwand. Auch in Fällen, in denen abzusehen ist, dass der Steuersatz des Steuerpflichtigen in den Jahren der Abschreibung stark steigen wird, muss eine genaue Berechnung beider Alternativen erfolgen.

Hinweis: Sollten Sie Fragen oder Anregungen zu diesem Artikel haben, schreiben Sie uns gerne. Bitte beachten Sie, dass wir an dieser Stelle nur unsere Auffassung der Rechtslage wiedergeben. Eine Steuerberatung durch uns findet nicht statt. Bitte wenden Sie sich bei persönlichen steuerlichen Gestaltungsfragen an ihren Steuerberater.